今日頭條

650億募資“告吹”!先正達宣布:終止IPO申請

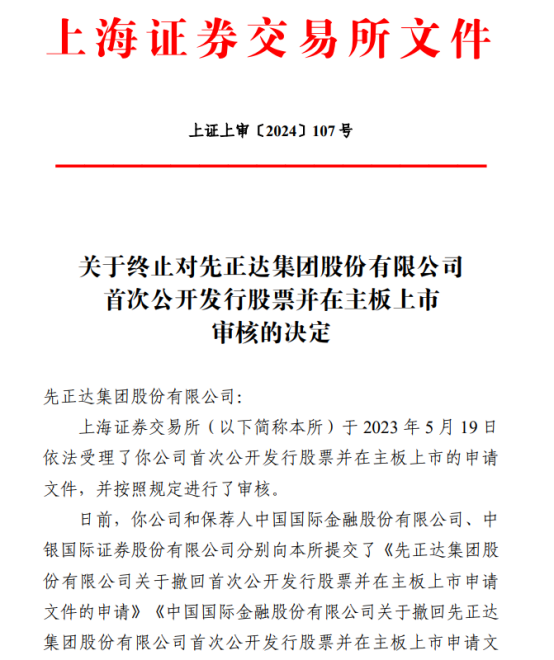

3月29日下午,上交所突然發布一條公告稱,終止對先正達集團股份有限公司首次公開發行股票并在主板上市審核的決定。

根據公告內容,日前,先正達和保薦人中金公司、中銀國際證券分別向上交所提交了撤回上市申請文件的申請,表示要申請撤回申請文件。根據《上海證券交易所股票發行上市審核規則》第六十三條的有關規定,上交所決定終止對先正達首次公開發行股票并在主板上市的審核。

至于撤回上市申請的原因,先正達集團在公司網站發布聲明稱,公司基于對自身發展戰略與全球行業環境的全面考量,已主動撤回主板上市申請。先正達集團表示,將采用多元組合手段,持續鞏固提升在全球農業科技領域的領先優勢,未來將在合適的時機重啟上市進程。

原計劃募資達650億元

值得注意的是,早在去年6月份,先正達就已經上會通過。

2023年6月16日,上交所披露,先正達集團股份有限公司首發獲通過。招股書顯示,先正達擬募集資金650億元,分別用于尖端農業科技研發的費用和儲備、生產資產的擴展、升級和維護以及其他資本支出(39億元)、擴展現代農業技術服務平臺(78億元)、全球并購項目(208億元)、償還長期債務(195億元)。

根據證券之星統計,目前A股IPO募資金額超過600億的上市公司僅三家,按上市時間先后分別為中國神華、中國石油(668億元,2007年11月上市)、農業銀行(685.29億元,2010年7月上市),其中農業銀行雖然距離現在最近,但也已經過去了近14年。

資料顯示,先正達集團是全球領先的農業科技創新企業,主營業務涵蓋植物保護、種子、作物營養產品的研發、生產與銷售,同時從事現代農業服務。2021年先正達集團在全球植保行業排名第一、種子行業排名第三、在數字農業領域處于領先地位;在中國植保行業排名第一、種子行業排名第一、作物營養行業排名第一,是當之無愧的農化巨頭。

往上追溯,先正達集團于2019年注冊于上海,主要由瑞士先正達、安道麥及中化集團農業業務組成,進一步追溯公司的前身,其歷史超過250年。招股說明書顯示,本次發行前,中國化工農化有限公司直接持有先正達99.1%股份,為公司控股股東,同時中國化工農化有限公司的全資子公司麥道農化持有先正達0.9%股份,國務院國資委為先正達的實際控制人。

從公司業績來看,2020年至2022年,先正達分別實現營收1587.79億元、1817.51億元與2248.45億元,同期凈利潤分別為88.24億元、79.87億元與114.06億元。今年一季度,公司實現營收631.29億元,歸母凈利潤39.54億元,同比下降26.26%。

此前曾擬登陸科創板

值得注意的是,這并不是先正達第一次撤回上市申請。

在提交滬市主板的IPO申請前,2021年5月13日,先正達與中金公司、中銀證券和中信證券分別簽署上市輔導協議。2021年6月30日,上交所受理了先正達IPO并在科創板上市的申請。按照計劃,先正達擬公開發行新股不超過27.86億股,擬募資規模高達650億元。

2023年3月22日,先正達接到了科創板上會通知。

5月18日,先正達集團公眾號發布消息稱,2023年2月,全面實行股票發行注冊制正式實施,多層次資本市場體系進一步健全,板塊定位更加清晰。主板定位突出大盤藍籌特色,重點支持業務模式成熟、經營業績穩定、規模較大、具有行業代表性的優質企業。公司認為,作為全球農業科技龍頭企業,先正達更適合在全面注冊制下的上海證券交易所主板上市,同時將有助于接觸到更多元的投資者,也對公司長期價值有利。因此,先正達集團決定撤回在上海證券交易所科創板上市的申請,并向上海證券交易所主板提出上市申請。

上一條:跨越千里,蓉滬工業元宇宙迎來產業共振——成都城市機會清單活動

下一條:返回列表

聲明:以上內容為本網站轉自其它媒體,相關信息僅為傳遞更多企業信息之目的,不代表本網觀點,亦不代表本網站贊同其觀點或證實其內容的真實性。投資有風險,需謹慎。